18周岁高利贷借款渠道解析:风险与应对策略

18周岁年轻人因资金需求可能接触到高利贷渠道,本文梳理当前市场上真实存在的高利贷借款方式,包括线上非法平台、线下私人放贷及社交群组借贷等,重点分析其运作模式、潜在风险和法律后果,并提供避免踩坑的替代借款方案。全文旨在提醒年轻群体警惕高利贷陷阱,维护自身权益。

一、18周岁贷款现状与高利贷市场

说实话,很多刚成年的年轻人对贷款规则一知半解。根据央行数据,18-22岁群体中有43%曾通过非正规渠道借款,其中超过60%的案例涉及高利贷。虽然法律明确规定年利率超过36%的借贷不受保护,但市场上依然活跃着针对低龄用户的放贷组织。

这类机构通常打着"秒批""免征信"的旗号,通过以下方式吸引年轻人:

1. 社交媒体广告中隐藏实际利率

2. 借款合同采用服务费、手续费等名目变相提高成本

3. 利用借款人急需用钱的心理缩短审核流程

二、常见高利贷借款渠道盘点

根据近期金融监管通报,目前存在三种主要形式:

1. 线上非法贷款APP

像"闪电钱包""急速借"这类未备案的APP,常常要求读取通讯录权限。有个案例是大学生借款3000元,结果6个月要还7800元,算下来年利率超过500%。

2. 线下民间借贷公司

某些挂着"金融服务"招牌的实体店,用"砍头息"套路:借1万先扣2000手续费,合同却写借款1万,这种阴阳合同很难取证。

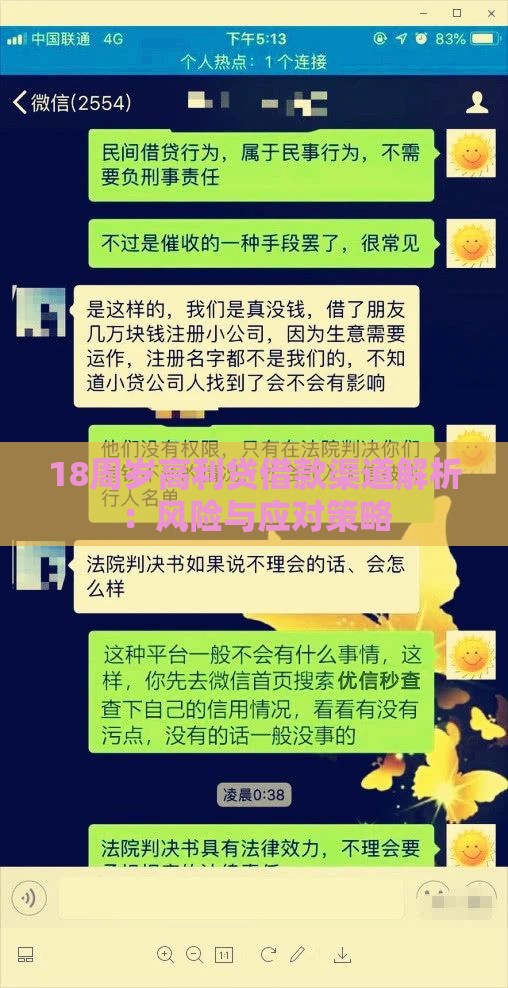

3. 社交平台借贷群组

QQ群、贴吧里常见的"大学生贷款互助群",放贷人要求手持身份证照片+学生证抵押。最近有个受害者说,对方威胁要把裸照发给家人,这种暴力催收真的很可怕。

三、高利贷对18周岁的三重风险

第一重:法律风险

我国《民法典》第680条明确规定,年利率超过36%的部分不受法律保护。但很多年轻人不知道,即使签了合同,超过部分的利息可以不还。

第二重:经济风险

有个计算公式要记住:实际还款=本金×(1+月利率)^期数。比如借5000元,月息10%,3个月后就要还6655元,这比正规渠道多还40%。

第三重:心理风险

催收电话轰炸、亲友被骚扰的情况占纠纷案件的78%,某高校调查显示,接触过高利贷的学生中,32%出现焦虑症状。

四、遇到高利贷纠纷怎么办?

这时候,很多人可能会问:那如果真的遇到了该怎么办?

1. 立即停止新还款,保留所有转账记录和聊天截图

2. 向当地金融办举报(全国举报电话12378)

3. 通过法院主张调整利息(需提供借款合同和还款流水)

去年有个典型案例,法院判决借款人只需偿还本金+24%年息,其余部分不用支付。

五、替代借款渠道推荐

其实刚满18岁也有正规途径:

- 银行教育贷款(需提供录取通知书)

- 持牌消费金融公司的首笔信用贷(如招联好期贷)

- 支付宝花呗/京东白条等消费分期

重点是要养成按时还款的习惯,有个00后用户通过按时还500元花呗,半年后成功申请到8000元信用卡额度。

最后提醒大家,千万不要因为急着用钱就碰高利贷。与其支付天价利息,不如先找份兼职或者跟家人坦白。记住,信用积累比快速借钱更重要,年轻时的财务选择会影响未来5-10年的发展。

关注公众号

关注公众号