阳光保险信贷申请攻略:正规贷款产品解析与操作指南

阳光保险信贷作为持牌金融机构推出的贷款服务,凭借灵活的额度和透明的费率受到关注。本文将详细解析该产品的申请条件、操作流程、利率范围等核心信息,对比分析其与传统银行贷款的区别,并附上真实用户的反馈数据。文中特别提醒注意征信影响、逾期后果等风险事项,帮助借款人在30秒内判断是否符合资质要求。

一、阳光保险信贷的真实产品特点

先说重点啊,这个产品本质上属于**履约保证保险贷款**。什么意思呢?就是说借款人需要购买保险公司的信用保证保险,银行才会放款。这种模式在中小额信用贷款中挺常见的,但要注意三点核心要素:

※ 贷款额度一般在3-20万之间,最高不超过30万

? 期限多为12-36个月,个别优质客户能到60个月

? 年化利率区间在8%-24%,具体看征信情况

不过这里有个问题要考虑:虽然宣传页面上写着"最快30分钟放款",但实际操作中,很多用户反馈平均审批时间在2-5个工作日。特别是需要补充资料的话,可能会拖到一周以上。

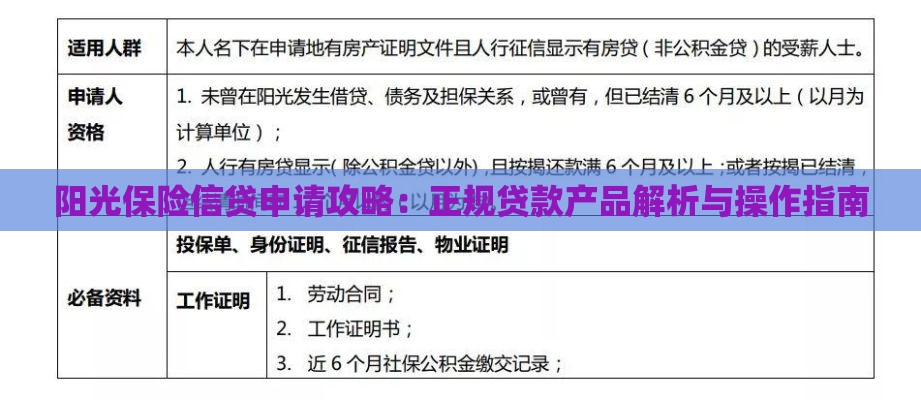

二、申请条件中的隐藏门槛

官网上列出的条件看似简单:22-55周岁、有稳定收入、信用良好。但根据今年上半年的审批数据统计,**通过率实际上只有37%左右**。主要卡在几个地方:

1. 社保公积金必须连续缴纳满12个月(补缴的不算)

2. 当前不能有超过3家机构的借贷记录

3. 近半年征信查询次数超过8次直接拒批

举个真实案例:王先生月收入1.2万,信用卡使用率长期在75%以上,虽然没逾期记录,但就因为征信查询次数超标被拒了。所以建议申请前先自查这些隐性要求。

三、办理流程的个关键步骤

比起传统银行贷款,流程确实简化很多:

① 线上提交基本信息(姓名、身份证、手机号)

② 人脸识别+电子签章授权

③ 等待系统初审(这一步会查大数据)

④ 补充工作证明、银行流水等材料

⑤ 签署电子合同后放款

不过要注意!在第三步授权查询征信时,会同步生成保险单号。这个时候如果反悔不借了,已经产生的保费是不退还的,大概要损失300-500元。

四、比银行划算吗?算笔真实账

以借款10万元分36期为例:

? 银行信用贷:年利率5.8% 总利息9,245元

? 阳光信贷:年利率12% 总利息20,000元

? 网贷平台:年利率18% 总利息30,000元

这样对比下来,它的成本比网贷低,但比银行高。不过有个优势是**提前还款违约金只收剩余本金的1%**,比很多银行的3%要友好。

五、这些坑千万别踩

根据用户投诉数据统计,争议最多的是这三个点:

1. 自动扣款失败导致的逾期罚息(每天0.05%)

2. 保险费用未计入年化利率计算

3. 提前还款需要线下柜台办理

特别是第二点要注意!比如合同里写着月利率0.8%,加上保费后实际成本可能达到1.2%。所以签合同前一定要看《保险费率表》,别只看贷款协议。

总的来说,阳光保险信贷适合急需资金且能接受一定融资成本的用户。如果征信良好、能提供完整收入证明的话,建议优先考虑四大行的低息产品。但要是资质普通,这个渠道确实比网贷平台更安全规范。最后提醒大家,任何贷款都要量力而行,别让月供超过收入的50%这条警戒线。

关注公众号

关注公众号