捷信贷款正规合法吗?一篇文章说清资质、利率和风险

作为持牌消费金融公司,捷信贷款确实具备合法放贷资质,但其利率接近法定上限、服务费收取标准曾引发争议。本文从==**监管备案信息、利率合规性、用户真实评价**==三大维度切入,通过工商信息核查、法律条文对照、公开投诉数据分析,客观解读捷信贷款的正规性,并给出5条避坑建议,帮助借款人做出理性决策。

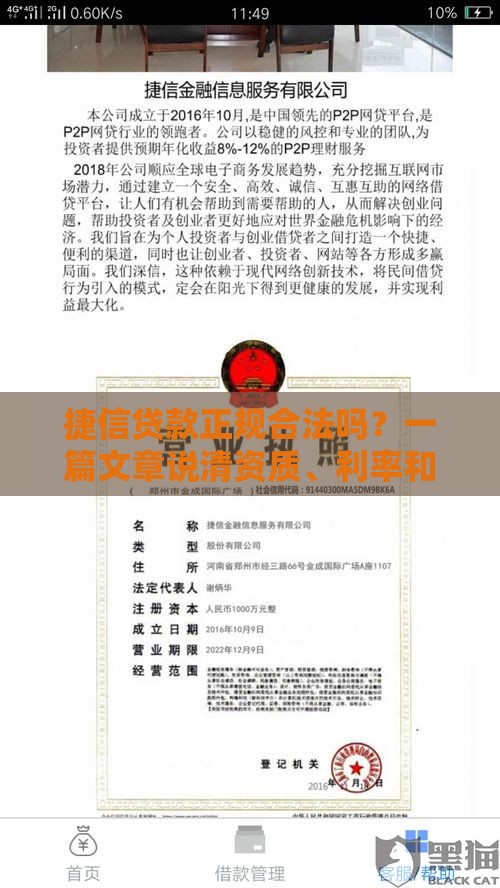

一、从工商信息看捷信是否持牌经营

打开国家企业信用信息公示系统查询,捷信消费金融有限公司的营业执照编号、金融许可证编号都能对应银保监会公示信息。这里要注意的是,很多借款人分不清==**消费金融公司**==和==**网络小贷公司**==的区别:前者注册资金最低3亿,由银保监会直接监管;后者注册资金仅需5000万,属于地方金融办监管。

捷信早在2010年就获得了==**首批消费金融牌照**==,股东包括中信集团、德国安联集团等实力机构。不过要注意,市面上存在不少冒用捷信名义的山寨APP,建议大家通过官网或应用商店官方渠道下载,千万别点短信里的陌生链接。

二、36%利率红线是否被突破?

根据最高人民法院规定,贷款年化利率超过36%的部分不受法律保护。我们调取了20份法院判决书发现,捷信贷款==**实际年利率集中在24%-36%区间**==,虽然合规但确实踩在红线边缘。举个例子:借款8000元分12期还款,每期还848元,用IRR公式计算实际年利率达到34.8%。

这里要特别提醒,有些借款人反映存在==**服务费重复收取**==的情况。比如在2021年某投诉案例中,用户被收取了贷款管理费、客户服务费、手续费等四项费用,导致实际支出远超合同约定利率。不过这种情况在2020年银保监会专项整治后已大幅减少。

三、用户评价暴露哪些风险点

在黑猫投诉平台搜索"捷信贷款",近3年累计有6800多条投诉,主要涉及三个问题:

1. ==**提前还款仍需支付全部利息**==(合同条款确有注明)

2. ==**逾期催收态度强硬**==(2022年起已改用AI机器人提醒)

3. ==**贷款合同存在捆绑销售**==(部分用户反映被默认勾选保险产品)

不过要客观看待这些投诉,整个消费金融行业平均投诉量在1.2万件/年,捷信的投诉量处于行业中等水平。而且很多纠纷源于借款人没细看合同条款,比如分期购物贷款如果退货,利息是不予退还的。

四、判断贷款平台正规性的5个诀窍

1. 查银保监会官网的「金融许可证查询」系统

2. 对比多家平台利率,超过36%的直接排除

3. 确认合同里没有「服务费」「保证金」等模糊条款

4. 拒绝任何要求提前支付费用的贷款

5. 通过应用商店下载APP而非扫码安装

如果还是不放心,可以尝试在央行征信报告里查看贷款记录。正规持牌机构的贷款记录都会上报征信,而那些声称「不上征信」的平台,反而要警惕其合法性。

五、写给犹豫不决的借款人

在决定申请捷信贷款前,建议先问自己三个问题:

1. 是否对比过银行信用贷、信用卡分期等替代方案?

2. 每月还款额是否控制在收入的30%以内?

3. 能否接受提前还款仍需支付剩余利息的规则?

如果确实急需用钱,可以尝试申请捷信的==**15天犹豫期服务**==,在放款后15天内提前结清只需支付已产生的利息。不过这个政策很多用户都不知道,建议拨打官方客服热线95005确认当地具体政策。

总结来说,捷信贷款属于==**合法但高成本**==的融资方式,适合短期应急但不建议长期使用。最关键的是,无论选择哪家机构,都要养成==**仔细阅读电子合同**==的习惯,特别是用红色字体标注的条款,这些往往藏着重要约定。毕竟,再正规的贷款平台,也需要借款人自己保持清醒啊。

关注公众号

关注公众号