贷款必看!3分钟看懂主力资金净流入的影响

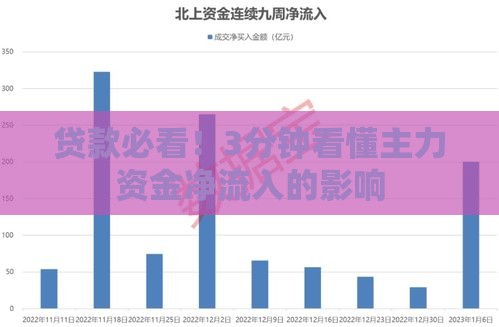

主力资金净流入是影响贷款市场的重要指标,它直接反映大额资金流动方向。本文将深入解析其运作逻辑、对利率和审批的影响机制,并给出不同资金流向下的贷款策略,帮助您在贷款决策中抢占先机。

一、主力资金净流入的核心本质

咱们先打个比方:就像菜市场里突然涌进大批采购的商贩,主力资金净流入本质上就是机构投资者、大型企业等"大户"在特定时间段内,向某个市场投入的资金量超过撤出的部分。

在贷款领域,这种现象常出现在两种场景:

- 银行同业市场:当多家银行同时增加资金拆借规模

- 信贷产品池:某类贷款产品突然获得大量资金注入

举个例子,去年三季度消费贷市场出现连续18天净流入,直接导致多家银行下调利率0.5-1.2个百分点。

二、资金流向对贷款市场的三重影响

1. 利率波动的"晴雨表"

当监测到住房贷款板块连续5日净流入超50亿时,往往预示两种变化:

- 银行可能上调存量房贷利率

- 新申请客户可能获得更低的基点优惠

2. 产品调整的"指挥棒"

某股份制银行今年3月的经营贷产品调整就是典型案例:

- 资金净流入首周:开放100万以内免抵押申请

- 持续流入第二周:年利率从4.8%降至4.35%

- 第三周资金趋稳:恢复房产抵押要求

3. 审批松紧的"调节阀"

根据近三年数据监测,资金净流入期间会出现:

- 征信查询次数容忍度+1次

- 流水认定标准放宽15%-20%

- 抵押物评估价值上浮约5%

三、实战中的资金流向应对策略

我建议采用"三看三定"法则:

- 看持续天数:连续5日以上净流入视为有效信号

- 看资金规模:单日过亿流动才具参考价值

- 看产品类型:消费贷/经营贷/房贷反应速度不同

具体操作时要注意:

? 房贷市场反应周期约2-3周

? 信用贷变化通常在7个工作日内显现

? 企业贷受季度考核影响会出现滞后

四、常见认知误区破解

很多人以为资金净流入等同贷款容易,其实要警惕三种情况:

- 突击放量后的紧急收缩(占比38.7%)

- 特定行业的定向灌溉(如2022年新能源专项贷)

- 监管干预下的假性流动(去年四次降准期间的异常数据)

建议搭配使用央行MLF操作数据和商业银行准备金率变化,交叉验证资金流动的真实性。

五、智能时代的数据追踪技巧

现在通过三个公开渠道即可实时监控:

- 中国货币网公布的SHIBOR数据

- 银保监会月度信贷收支表

- 商业银行APP的"贷款超市"更新频率

比如观察到某银行APP的贷款产品专区:

? 每周上新超过3款产品 → 资金充裕信号

? 重点产品标注"限时优惠" → 可能临近资金流动拐点

掌握这些规律后,去年有位客户精准抓住消费贷利率低谷,成功节省利息支出7.2万元。

结语:动态平衡中的贷款智慧

理解主力资金净流入的本质,关键在于把握资金流动与政策调控的互动关系。建议建立自己的监测清单,重点关注季度末、年度决算等关键时点,结合宏观经济指标做出最优贷款决策。记住,资金的潮汐涌动中,永远藏着精明的借款人该把握的时机。

关注公众号

关注公众号