银行贷款15万三年利息详解:利率对比与还款方式解析

想贷款15万,但不确定三年下来利息要付多少?这篇文章将详细拆解不同银行的利率差异、还款方式对利息的影响,以及如何通过合理规划降低贷款成本。文章涵盖==**等额本息与等额本金的计算对比**==、==**信用评分对利率的影响**==、==**真实银行利率参考**==等核心内容,帮你避开“利息坑”,找到最适合自己的贷款方案。

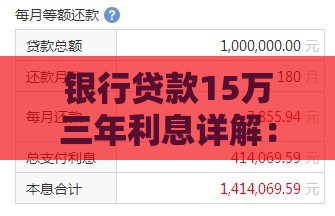

一、贷款15万三年利息到底怎么算?

咱们先搞清楚利息计算的基本逻辑。银行一般用两种方式算利息:等额本息和等额本金。别被这些专业词吓到,其实很好理解。

比如选等额本息,每月还款额固定,但前期还的利息多、本金少。假设年利率5%,贷款15万三年还清的话,总利息大约是11,900元左右。而等额本金呢,每月还的本金固定,利息逐月减少,总利息大概在11,400元上下。具体用哪个更划算?后面会详细分析。

对了,这里有个重点:实际利息可能比理论值高,因为银行可能收手续费、服务费,或者要求买保险。签合同前一定要问清楚所有附加费用!

二、不同银行的利率差距有多大?

同样是贷15万三年,不同银行的利息可能差好几千块。举个例子:

- 工商银行:个人消费贷利率4.35%-5.5%

- 建设银行:信用贷利率4.5%-6%

- 招商银行:优质客户可做到4.2%起

- 地方城商行:可能给到6.5%甚至更高

发现没?国有大行利率普遍低,但审批严格;中小银行利率高些,但容易通过。建议多跑几家银行对比,别嫌麻烦,毕竟省下的都是真金白银。

三、你的信用分能省多少利息?

银行最看重的就两点:还款能力和还款意愿。具体来说:

- 征信报告无逾期:利率可能下浮0.5%

- 月收入是月供2倍以上:容易拿到最低利率

- 有房产抵押:利率直降1%-2%

- 公积金缴纳基数高:银行会觉得你工作稳定

举个真实案例:王先生月薪1.5万,征信良好,拿到4.8%的利率,三年利息约11,200元;而李女士因为两年前有信用卡逾期记录,利率涨到6.5%,利息要多花近4,000元。

四、等额本息vs等额本金怎么选?

这两个还款方式的差别,用表格对比更清楚:

| 对比项 | 等额本息 | 等额本金 |

|---|---|---|

| 月供金额 | 固定 | 逐月递减 |

| 总利息 | 较高 | 较低 |

| 适合人群 | 收入稳定 | 前期收入高 |

比如贷款15万三年期,等额本息每月还4,488元,总利息11,568元;等额本金首月还4,708元,最后一个月还4,184元,总利息11,250元。想少还利息就选等额本金,但得扛住前期压力。

五、四个妙招帮你省下冤枉钱

想少付利息?试试这些方法:

- 抓住银行促销期:比如年底冲业绩时可能有利率优惠

- 缩短贷款期限:虽然月供增加,但总利息大减

- 提前还款技巧:部分银行允许每年免费还1-2次

- 组合贷款:用低利率的抵押贷+信用贷搭配使用

特别注意!有些银行对提前还款收违约金,通常是剩余本金的1%-3%。比如剩10万没还的话,违约金要1,000-3,000元,这钱够买部新手机了。

六、常见问题答疑

Q:利率会不会中途上涨?

A:如果是固定利率贷款,签合同时就锁定了;浮动利率则会随LPR调整,但一般一年才变一次。

Q:网贷和银行贷哪个划算?

A:千万别被网贷广告忽悠!某呗年化利率可能高达18%,而银行贷款利率通常不到它的一半。

Q:工资流水不够怎么办?

A:可以补充提供存款证明、理财账户、房租收入等,有些银行还接受亲属担保。

看到这里,你应该对贷款15万三年的利息问题心里有数了。关键记住三点:多对比银行利率、根据收入选还款方式、警惕隐藏费用。如果还有疑问,最好直接去银行网点咨询,带上身份证和收入证明,现场算出来的方案最靠谱!

关注公众号

关注公众号