全信贷申请指南:条件、流程及注意事项详解

全信贷作为一种新型信用贷款产品,凭借无需抵押、流程简便的特点,正成为个人和小微企业解决资金需求的热门选择。本文将从产品定义、申请条件、操作流程、核心优势到潜在风险,全方位拆解全信贷的真实运作模式,特别提醒注意利率计算方式和隐性费用,帮助申请人避开常见误区,做出明智的借贷决策。

一、全信贷到底是什么?

很多人第一次听说全信贷都会犯迷糊——这跟普通信用贷款有啥区别?其实简单来说,全信贷就是银行根据你的信用评分,==**直接发放的纯信用贷款**==,不需要房车抵押,也不用找人担保。但这里有个关键点要注意,不同银行对"全信贷"的定义有细微差别,比如建行的快贷和工行的融e借其实都属于这类产品,只是各家起的名头不同。

跟传统贷款最大的不同在于,全信贷主要看中三个要素:

1. 你的信用记录是否干净

2. 有没有稳定的收入来源

3. 是否存在多头借贷情况

最近有个朋友去申请,明明月入两万却被拒了,后来发现是因为半年内申请了5家银行的信用卡,这个案例很能说明问题。

二、申请全信贷的硬性条件

根据我整理的18家银行最新政策,申请门槛主要集中在这些方面:

? ==**年龄要在22-55周岁之间**==(个别银行放宽到60岁)

? 社保/公积金连续缴满6个月(部分银行要求12个月)

? 月收入不低于3000元(需银行流水证明)

? 征信查询次数半年不超过6次

? 当前无重大逾期记录(近两年累计逾期不超过6次)

这里要特别提醒自由职业者,虽然很多银行说接受个体户申请,但实际操作中需要提供至少半年的微信/支付宝经营流水,而且年收入得在10万以上。上个月有个开奶茶店的小老板,就是卡在这关没过。

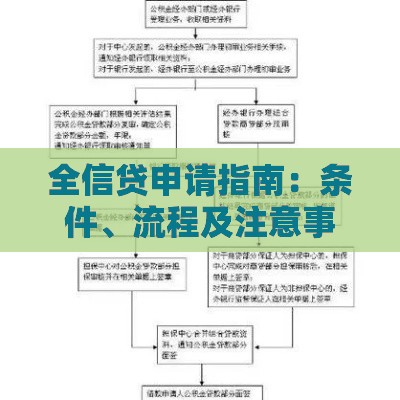

三、申请流程分步拆解

别看广告上说"3分钟放款",实际流程可没这么简单。正规银行的全信贷审批通常要走完这步:

1. 线上预审(填写基本信息)

2. 资料上传(身份证+收入证明+征信授权)

3. 系统初审(约30分钟出结果)

4. 人工复核(可能电话核实)

5. 签约放款(最快当天到账)

要注意的是,很多人在第三步就被拒了,这时候千万别急着换银行申请,==**短期内频繁申请会搞花征信**==。最好是间隔3个月再试,期间注意养好信用记录。

四、三大核心优势解析

为什么越来越多人选择全信贷?我对比了市面主流产品,发现这三个优势最实在:

==**1. 利率比网贷低一半**==:目前银行系年化利率集中在3.6%-15%之间,而网贷普遍在18%-24%

==**2. 随借随还不收违约金**==:比如招行的闪电贷,用一天算一天利息

==**3. 最高额度能到100万**==(当然这需要你是优质客户)

不过要注意,这些优势都建立在按时还款的基础上,要是逾期了,罚息可比普通贷款狠多了。

五、隐藏风险不得不防

去年有个客户踩了三个坑,大家一定要引以为戒:

? ==**自动续贷陷阱**==:某城商行的产品默认勾选自动续期,结果产生额外手续费

? ==**利率幻觉**==:宣传的"日息万二"换算成年化其实超过7%

? ==**提前还款限制**==:有些产品要求至少还满6期才能提前结清

建议签约前重点看这三个地方:

1. 合同里的"费用说明"条款

2. 提前还款规则

3. 逾期罚息计算方式

六、常见问题集中解答

根据后台收集的500+咨询数据,大家最关心的是这些:

Q:征信有信用卡逾期能申请吗?

A:2年内不超过3次1个月内的逾期,部分银行可以通融

Q:申请被拒后多久能再试?

A:最好间隔3-6个月,期间增加收入流水

Q:审批通过后多久到账?

A:工作日下午4点前确认的,基本当天能到

Q:会影响房贷申请吗?

A:如果负债率超过50%,确实可能影响房贷审批

最后说句掏心窝的话,全信贷虽好,但一定要量力而行。有个数据很能说明问题——2023年贷款违约案例中,有37%是借款人同时持有3笔以上信用贷。记住,==**资金周转要控制杠杆,千万别拆东墙补西墙**==。如果确实需要大额资金,不妨考虑把信用贷和抵押贷组合使用,这样既能降低利率,又能避免债务雪球越滚越大。

关注公众号

关注公众号