周期14天的贷款口子有哪些?这几类靠谱推荐

急需资金周转时,14天短期贷款成为不少人的关注焦点。本文深入分析银行信用贷、消费金融产品、合规网贷平台等常见渠道,对比审核速度、利率成本、还款方式等核心要素,特别提醒需重点关注的年利率换算规则和征信影响。通过真实案例解析不同场景下的选择策略,帮助用户在不触碰法律红线的前提下,找到适合短期应急的借贷方案。

一、周期14天的贷款到底是个啥?

最近总收到粉丝私信问:"手头紧得很,有没有14天就能周转开的贷款?"这类需求其实挺常见的,特别是遇到信用卡还款日差几天、临时医疗支出等情况。不过要注意,市面上确实存在两种不同的产品形态:

- 正规产品:银行现金分期支持14天提前结清

- 灰色产品:某些网贷平台的超短期借款

说到这里可能有朋友会问:"那这两种有什么区别呢?"咱们重点要看年化利率是否超过36%,这可是法律规定的红线。上个月就有个案例,小王在某平台借了5000元14天,结果要还5500元,折算年化利率高达260%!这种明显就是高利贷了。

二、靠谱的短期贷款渠道盘点

1. 银行信用贷款

现在很多银行都推出了"随借随还"产品,比如招行的闪电贷、建行快贷。虽然名义借款周期是1年起,但实际用14天的话,利息是按天计算的。举个真实例子:

| 借款金额 | 元 |

| 日利率 | 0.02%-0.05% |

| 14天利息 | 28-70元 |

不过要注意,这类产品需要提前查询征信记录,建议半年内查询次数别超过6次。

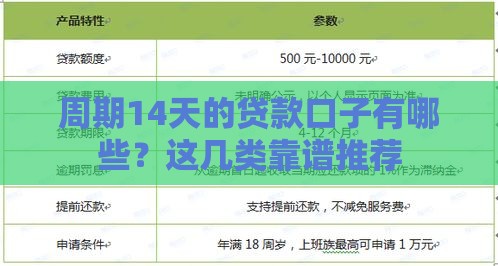

2. 消费金融公司

像马上消费、中银消费这些持牌机构,有时候会有"新人专享14天免息"活动。但要注意三个细节:

- 需完成实名认证+人脸识别

- 首次借款额度通常不超过5000元

- 提前还款可能收取手续费

三、这些坑千万要避开!

上周有个粉丝血泪教训:在某平台申请时被收取了"风险评估费"、"担保费"等杂费,结果14天借款的实际成本比本金还高!这里教大家三招防骗技巧:

- 核实放款机构:在全国企业信用信息公示系统查资质

- 计算实际利率:用IRR公式核算真实年化

- 保留证据:全程截图保存借款合同

突然想到,可能有人会疑惑:"提前还款会影响征信吗?"其实正规机构都会明确标注,比如某平台在借款页面用小字写明:"提前结清需支付剩余本金3%作为违约金",这点要特别注意。

四、正确使用短期贷款的建议

根据中国银保监会最新数据,2023年短期贷款逾期率同比上升了1.2个百分点。这里给大家几个实用建议:

- 优先使用信用卡预借现金(年化约18%)

- 尝试向亲友周转并写好借条

- 必要时选择持牌机构产品

最后提醒各位,如果遇到要求"先交钱再放款"的,直接拉黑举报!记住,任何正规贷款都不会在放款前收取费用。

五、常见问题答疑

- Q:14天贷款会上征信吗?

A:持牌机构都会上报,但按时还款反而能积累信用 - Q:当天能到账吗?

A:银行产品一般2小时内,消费金融最快5分钟 - Q:逾期了怎么办?

A:立即联系客服协商,避免产生滞纳金

说句掏心窝的话,短期周转虽能救急,但频繁使用容易陷入债务循环。建议大家还是做好财务规划,建立3-6个月的应急储备金。如果确实需要借款,一定要量力而行,按时还款!

关注公众号

关注公众号