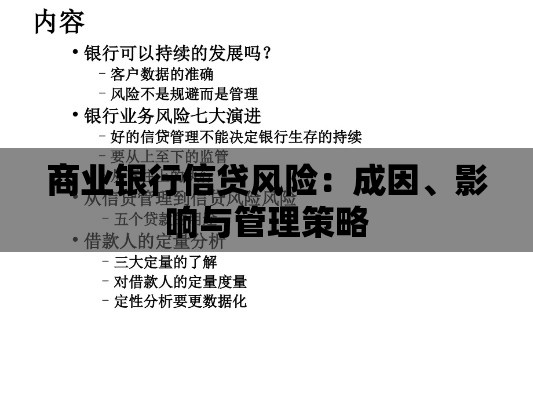

商业银行信贷风险:成因、影响与管理策略

本文围绕商业银行信贷风险展开分析,从风险定义、产生原因到实际影响层层递进,结合真实案例和行业数据,系统阐述信用评估漏洞、经济周期波动、行业集中度风险等核心问题,并提出贷前审查优化、风险分散策略、大数据应用等解决方案,帮助读者理解商业银行如何在贷款业务中平衡收益与风险。

一、信贷风险到底是什么?

说到商业银行的命门,==**信贷风险**==绝对排得上号。简单来说,就是借款人还不上钱导致银行亏本的概率。但实际运作中可没这么简单——比如企业突然倒闭、个人失业断供,甚至行业政策突变,这些都会让原本"靠谱"的贷款变成坏账。

这里有个关键指标叫==**不良贷款率**==,央行2023年数据显示,全国商业银行平均值为1.62%,别看数字不高,换算成实际金额可是万亿级别的风险敞口。特别是经济下行期,这个指标就像温度计,能直接反映银行业的健康状况。

二、哪些因素在催生信贷风险?

先说说最常见的几个"罪魁祸首":

1. ==**信息不对称问题**==:比如小微企业做假账骗贷,银行查了三个月流水也没看出破绽

2. ==**行业周期波动**==:就像前几年教培行业被政策急刹车,相关贷款一夜之间全变高危

3. ==**过度授信现象**==:某房企同时在20家银行抵押同一地块,暴雷后牵连整个金融系统

4. ==**内部管理漏洞**==:某支行长违规给亲戚放贷5000万,最后形成不良资产

这里有个反常识的点:==**经济高速增长期反而是风险积累期**==。就像2015年前后,银行追着房地产企业放贷,谁想到几年后调控政策来得这么猛?

三、信贷风险会带来哪些连锁反应?

去年某城商行的案例特别典型:因为制造业客户集中爆雷,导致他们当年利润直接腰斩。具体来说:

- ==**资本充足率跌破监管红线**==,被迫暂停新业务三个月

- ==**资金成本飙升**==,同业拆借利率上浮20%

- ==**客户信任度下降**==,半年内存款流失15亿元

更可怕的是==**风险传导效应**==。就像多米诺骨牌,一家企业违约可能拖垮上下游十几家供应商,这些企业的贷款又分布在不同的银行,最终演变成区域性金融风险。

四、实战中的风控手段有哪些?

现在银行的风控体系早就不是人工审核那么简单了:

1. ==**智能风控系统**==:接入税务、海关等35个政府部门数据,企业造假成本飙升

2. ==**行业组合管理**==:规定单一行业贷款不得超过总资产的15%

3. ==**压力测试机制**==:模拟房价下跌30%时,按揭贷款的不良率会升到多少

4. ==**风险定价策略**==:对高风险客户收取更高利息,比如小微企业贷款比央企高2-3个点

不过现实中总有意外,就像去年新能源行业突然产能过剩,很多银行的风控模型根本没考虑到这种情况。所以现在行业里都在讨论==**动态风控**==的概念,要求模型能每月自动更新参数。

五、未来十年最大的挑战是什么?

看着各家银行年报里的风险提示,有这么几个趋势值得注意:

- ==**地方政府债务风险**==:部分区域城投平台借新还旧比例超70%

- ==**零售贷款劣变**==:90后客群的多头借贷问题越来越严重

- ==**气候变化风险**==:极端天气导致农业贷款回收率下降

- ==**科技反噬风险**==:过度依赖AI风控可能忽视人情社会的特殊案例

最近和风控部门的朋友聊天,他们提到个新思路:==**把ESG指标纳入信贷评估**==。比如企业环保不达标就直接一票否决,这或许能规避某些政策风险,但具体怎么量化执行,大家还在摸着石头过河。

六、给贷款业务人员的实用建议

最后说点落地的东西,如果你正在做贷款业务:

1. ==**别迷信抵押物**==:三四线城市的商业地产,真处置起来打折都难出手

2. ==**关注客户现金流**==:比财务报表更重要的是水电费缴纳记录

3. ==**学会看行业研报**==:提前半年预判风险比事后催收管用得多

4. ==**活用组合担保**==:企业主个人连带担保+知识产权质押才是双保险

说到底,信贷风险管理就像走平衡木,既要抓住市场机会,又不能步子迈得太大。最近听到个比喻挺形象:银行经营的不是钱,而是风险。把这个道理想明白了,才能在贷款业务这条赛道上跑得稳、跑得远。

关注公众号

关注公众号