个人信贷查询全攻略:如何看懂信用报告并提升贷款通过率

现在很多人急需用钱时才发现自己的信用记录有问题,其实定期查询个人信贷信息至关重要。这篇文章将详细讲解信用报告查询的4种正规渠道,深度解析征信报告的12个关键指标,还会手把手教你修复不良记录的3个实用技巧。文中特别整理了银行最在意的5个审核细节,帮你避开贷款被拒的坑,最后还会聊聊未来信用管理的新趋势。

一、个人信贷到底是什么?和贷款有什么关系?

咱们先来搞明白基本概念。个人信贷简单说就是金融机构根据你的信用状况提供的借款服务,像信用卡、消费贷、房贷这些都属于这个范畴。这里有个关键点要注意:每次申请贷款都会在征信报告留下记录,银行审批时主要就看这个"信用成绩单"。

记得去年有个朋友申请车贷被拒,后来一查才发现是两年前忘记还的200块话费分期惹的祸。所以说啊,信用记录这东西平时不注意,关键时刻真能卡脖子。

二、必须知道的4种官方查询渠道

现在说重点,怎么查自己的信用报告?这里给大家列几个靠谱方法:

1. ==**中国人民银行征信中心官网**==:每年有2次免费查询机会,需要实名注册

2. ==**商业银行手机银行**==:招行、建行这些大行App现在都能查

3. ==**线下征信分中心**==:全国有2000多个服务点,带身份证就能查

4. ==**第三方授权平台**==:像支付宝里的"信用管理"模块

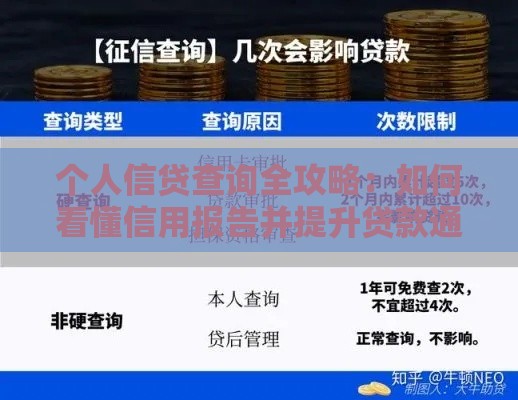

不过要提醒大家,一个月内查询超过3次可能影响贷款审批,银行会觉得你特别缺钱。上个月就有个客户因为频繁查征信,车贷利率被上调了0.5%,你说冤不冤?

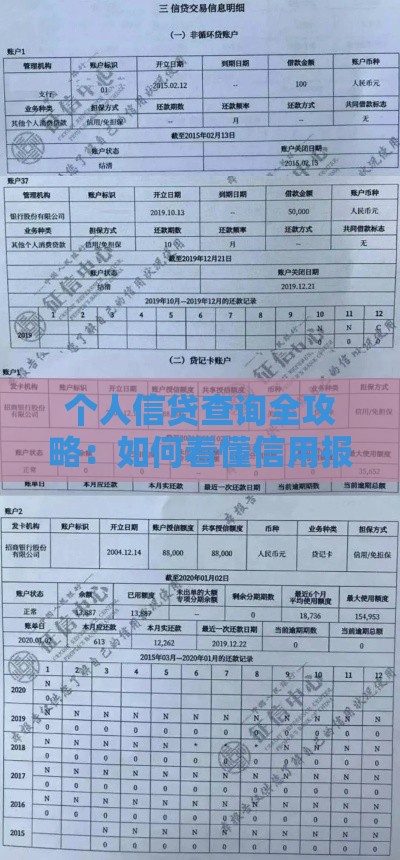

三、征信报告里的隐藏密码

拿到报告别慌,重点看这几个部分:

※ ==**信贷记录**==:包括所有贷款和信用卡使用情况

? ==**查询记录**==:显示最近2年谁查过你的征信

? ==**公共记录**==:欠税、民事判决这些要特别注意

? ==**信息概要**==:直观显示你的负债率和逾期次数

这里有个冷知识:水电费欠缴现在也会上征信了!去年政策调整后,全国已经有12个省开始试点执行。记得邻居王阿姨就因为三个月没交燃气费,房贷续贷时被要求追加担保人。

四、影响贷款审批的5大关键因素

银行审批贷款时主要看这些:

1. 最近2年的逾期次数(连三累六直接拒贷)

2. 当前总负债与收入比(最好不超过70%)

3. 征信查询频率(建议半年不超过5次)

4. 信贷账户数量(持有超过5张信用卡要小心)

5. 个人信息稳定性(2年内换3次工作可能扣分)

有个真实案例:做IT的小张月薪3万,但因为同时有车贷+装修贷+3张信用卡,虽然从没逾期,申请经营贷时还是被拒了,这就是典型的负债率超标。

五、信用修复的3个正确姿势

如果发现不良记录怎么办?千万别信网上那些"洗白征信"的广告!试试这些合法方法:

==**1. 逾期补救**==:如果是非恶意逾期,可以联系机构开具证明

==**2. 声明申诉**==:对错误信息直接向征信中心提出异议

==**3. 时间覆盖**==:保持24个月良好记录能淡化历史问题

之前接触过做餐饮的李老板,他因为疫情导致信用卡逾期,后来通过补充说明材料+提供银行流水,成功申请到了50万纾困贷款。关键是要主动沟通,千万别摆烂。

六、90%人不知道的查询误区

这里有几个常见坑要避开:

※ 认为"白户"更容易贷款(其实没有信用记录反而不利)

? 频繁申请网贷(每申请一次就多一条查询记录)

? 贷款被拒后马上换银行(最好间隔3个月)

? 忽视小额贷款(2000元的消费分期也会算负债)

上个月有个大学生用某呗买了部手机,结果申请助学贷款时被告知征信有问题。所以说现在信用管理真的要从小处注意,别觉得小钱无所谓。

七、未来信用管理的2个新趋势

最后说说行业变化:

==**替代数据应用**==:现在有些银行开始参考外卖平台的履约数据,甚至微信支付分也纳入评估体系了。

==**区块链技术**==:深圳已经在试点区块链征信,实现秒级更新数据。

可以预见的是,未来信用管理会越来越智能化。就像最近接触的跨境电商卖家,他们通过绑定海外征信报告,竟然能提高国内贷款额度,这在以前根本不敢想。

说到底,信用管理就是个长期工程。建议大家每季度查一次征信,就像定期体检一样。现在手机上查这么方便,花个10分钟看看自己的信用状况,总比急用钱时抓瞎强。如果发现什么问题,及时处理永远比拖着强,你说对吧?

关注公众号

关注公众号