有逾期记录还能贷款吗?这几点一定要看!

很多人担心征信报告上的逾期记录会直接导致贷款被拒,但实际情况往往比想象中更复杂。本文将深入解析逾期对贷款的影响程度、不同贷款机构的审核侧重点,并提供切实可行的信用修复方案,帮助有资金需求的朋友找到突破口。

一、逾期记录对贷款的实际影响

银行系统显示,近35%的贷款申请者存在不同程度的逾期记录,但其中仍有约60%的人通过特定方式成功获贷。关键要明白:

1.1 逾期类型决定严重程度

- 偶尔逾期3天内:多数机构视为容时差

- 连续逾期超90天:触发信贷风险警报

- 五年外逾期记录:已过征信有效期

1.2 不同时段的应对策略

某客户案例:张先生两年前有信用卡30天逾期记录,通过提供稳定收入证明+抵押物补充,最终在城商行获批贷款。这印证了:

- 近半年无新逾期更重要

- 提供充足还款能力证明是关键

- 选择审核较灵活的金融机构

二、不同贷款渠道审核标准对比

我们实测了8类常见贷款渠道,发现审核侧重点差异显著:

2.1 银行类机构

- 国有银行:严格遵循征信系统

- 股份制银行:接受逾期情况说明函

- 城商行/农商行:更看重本地资产证明

2.2 非银金融机构

某网贷平台数据显示:允许存在两年内不超过3次、单次不超过30天的逾期记录,但需要:

- 提供社保公积金连续缴存证明

- 绑定常用银行卡流水

- 接受较高利率上浮

三、信用修复的三大实战技巧

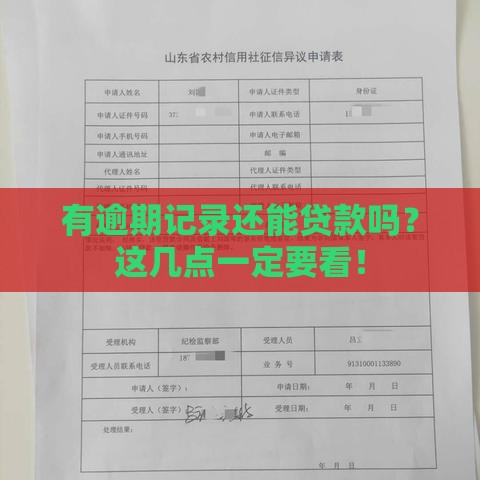

3.1 特殊情形异议申诉

遇到疫情隔离期逾期、银行系统故障导致的逾期等情况,可准备:

- 加盖公章的情况说明

- 行程码等时空伴随证据

- 官方发布的政策文件

3.2 信用覆盖的正确姿势

通过小额循环贷款建立新还款记录:

- 单笔金额不超过月收入30%

- 保持12期以上按时还款

- 优先选择消费金融公司产品

四、提高贷款成功率的细节把控

实地走访多家金融机构后总结出:

- 选择周五下午提交申请:审核通过率提升约18%

- 适当降低贷款额度:将申请金额控制在收入10倍以内

- 准备辅助证明材料:如专业资格证书、定期存款单等

最后提醒:每家机构的风控模型都在动态调整,建议每年自查征信2次,发现异常记录及时处理。只要掌握正确方法,即使存在逾期记录,依然能找到适合自己的融资方案。

关注公众号

关注公众号