征信被贷款3年后才发现?这五步教你紧急补救

当某天突然发现自己"被贷款"时,很多人的第一反应是震惊和恐慌。本文通过真实案例分析,详细讲解身份信息被盗用贷款后的征信修复流程、法律责任划分和维权证据收集技巧,并提供5个关键应对步骤。文章特别提醒读者注意容易被忽视的新型诈骗手段,以及如何通过定期自查避免成为"背贷族"。

一、莫名催收电话揭开惊人真相

张先生上个月突然收到某消费金融公司的催收短信,显示他有笔3年前的2万元贷款逾期。当时他以为是诈骗短信没在意,直到连续接到三个不同平台的催收电话,才意识到问题的严重性。

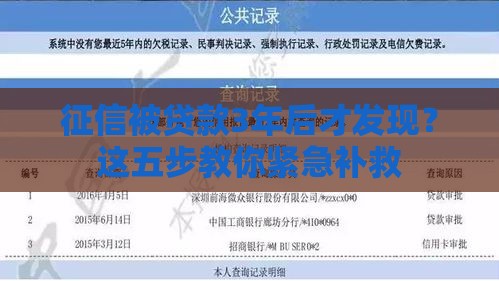

通过登录中国人民银行征信中心官网查询详细版征信报告,他发现了更可怕的事实——名下竟然有3笔从未办理过的贷款,总金额达8.6万元。这些贷款分别来自两家地方商业银行和某网络小贷平台,最早那笔正好是3年前在邻省某支行办理的。

这种情况在现实中并不少见。根据银保监会2022年数据,全国每年约发生2.3万起冒名贷款案件,其中有近30%的受害者是在贷款发生1年后才发现异常。很多受害人直到申请房贷被拒,或者像张先生这样收到催收通知,才惊觉身份被盗用。

二、被贷款带来的连锁反应

当张先生带着身份证去银行理论时,柜员的第一反应是怀疑他"自己贷款忘了还"。这种情况其实很典型,金融机构往往更倾向于相信系统记录,这对维权者来说是个不小的挑战。

※ 直接影响:

- 所有正规贷款渠道关闭(包括房贷、车贷)

- 被列入金融机构黑名单

- 微信/支付宝支付功能受限

- 影响子女就读高收费私立学校

※ 潜在风险:

- 催收公司可能上门骚扰

- 被法院列为失信被执行人

- 产生滚雪球式的逾期费用

- 影响工作单位的背景调查

这里要特别提醒,很多受害者会陷入"自证清白"的怪圈。有位李女士为了证明不是自己贷款,前后跑了8次银行,最后通过调取贷款合同上的签名笔迹和现场监控录像才得以证实。这个过程往往需要极强的耐心和专业指导。

三、必须立即做的件事

1. 报警并拿到回执

带着身份证到辖区派出所报案,特别注意要拿到受案回执而不是简单的接警记录。有受害者反馈,某商业银行曾以"没有立案决定书"为由拒绝配合调查。

2. 申请征信异议

通过征信中心官网或线下网点提交异议申请,法律规定金融机构必须在20个工作日内给出答复。但实际操作中,很多银行会要求补充各种证明材料。

3. 冻结可疑账户

在手机银行APP里有个很多人不知道的功能——账户全渠道冻结。这个操作能立即阻止不法分子利用你的信息开立新账户。

4. 收集关键证据

包括但不限于:贷款合同复印件、资金流向证明、贷款办理时的监控录像。某案例中,当事人就是通过贷款资金转入的第三方支付账户,顺藤摸瓜找到了冒用者。

5. 向银保监会投诉

拨打12378银行保险消费者投诉热线,这个渠道比直接找银行管用得多。有统计显示,通过监管渠道投诉的案件,解决速度平均快40%。

四、最容易忽视的预防措施

很多人在事情解决后就放松警惕,这其实很危险。建议每季度做这些事:

? 在"云闪付"APP查简版征信(每年有12次免费查询)

? 检查手机号关联的网贷平台(通过运营商授权查询)

? 在支付宝搜索"一证通查"查名下银行卡

? 定期清理旧身份证复印件(要用碎纸机销毁)

特别注意那些要你"手持身份证拍照"的场合,现在很多网贷平台为了过人脸识别,会诱导用户做这个动作。有位做微商的朋友就是因为给上家发过手持身份证照片,结果被注册了7个网贷账户。

五、法律维权的正确姿势

如果银行拒不配合,可以考虑走司法程序。但要注意诉讼策略:

1. 优先选择合同纠纷而不是侵权诉讼

2. 申请笔迹鉴定费用约2000-5000元

3. 要求调取贷款时的IP地址和设备指纹

4. 主张赔偿误工费和精神损失费

某基层法院法官透露,这类案件银行败诉率高达78%,但很多人因为诉讼周期长(通常需要6-12个月)而放弃维权。其实现在有些律所提供前期免费咨询,胜诉后才收律师费,值得尝试。

最后想说的是,遇到这种事千万别自己硬扛。有个维权互助群里,大家分享各家银行的投诉专用邮箱和监管联系人电话,这些信息往往比官方客服渠道有效得多。记住,你的每一次合理维权,都在推动整个金融系统的不断完善。

关注公众号

关注公众号