信托公司贷款:灵活融资方案与申请全攻略

信托贷款作为一种特殊的融资方式,近年来备受关注。本文将详细解析信托贷款的核心特点,对比银行信贷差异,拆解申请条件与流程,并客观分析其优势与潜在风险。无论企业主还是高净值个人,都能从中获得定制化融资方案的设计思路,了解如何利用信托工具突破传统融资限制。

一、信托贷款究竟是什么?

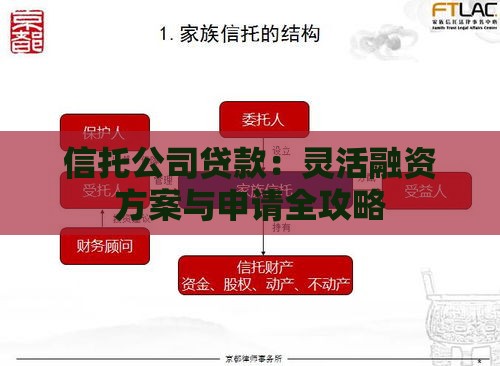

很多人第一次听说信托贷款时,都会疑惑这和银行贷款有啥区别。简单来说,信托公司相当于扮演了"金融中介"的角色,他们先向投资人募集资金,然后再把这些钱以贷款形式发放给需要资金的企业或个人。

这里有个关键点要注意:信托贷款的资金来源不是银行储蓄,而是特定投资者的委托资金。所以它的审批逻辑和银行完全不同,更看重项目的盈利能力和抵押物价值,而不是单纯看企业流水或征信记录。

常见的应用场景包括房地产项目开发、基础设施建设这些需要大额资金的领域。不过近几年也出现了针对个人的消费类信托贷款,特别是针对高净值客户的资产配置需求。

二、与银行贷款的6大核心差异

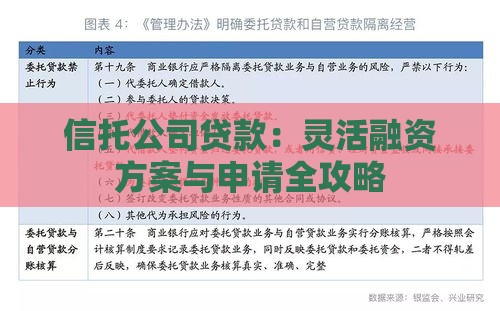

通过对比表格更直观理解两者的区别:

融资成本:信托贷款年化利率通常在8%-15%之间,明显高于银行的4%-6%

贷款期限:以1-3年为主,比银行经营性贷款更灵活

审批速度:最快2周放款,是银行流程的1/3时间

抵押要求:接受股权、应收账款等非标抵押物

资金用途:监管相对宽松,允许用于并购重组等特殊场景

额度范围:单笔放款可达数亿元,适合大额融资需求

三、申请必备的5项硬性条件

想成功获得信托贷款,这些门槛必须跨过:

1. 企业注册资本至少500万以上(个别信托公司要求1000万)

2. 连续两年盈利且资产负债率不超过70%

3. 提供足值抵押物,通常要求抵押率不超过50%

4. 项目本身具有明确还款来源,比如已签订销售合同的房产项目

5. 实际控制人需要承担连带担保责任

这里有个容易被忽视的点:很多信托公司会要求融资方购买信用增进保险,这个成本要提前计入融资总成本。

四、标准化的8步申请流程

整个流程走下来大概需要20-45天,具体步骤包括:

1. 准备项目可行性报告(重点说明资金用途和还款计划)

2. 提交基础材料:营业执照、财务报表、征信报告

3. 信托公司进行尽职调查(特别注意关联交易核查)

4. 设计交易结构,确定增信措施

5. 内部风控委员会审批

6. 签订信托贷款合同

7. 办理抵押登记手续

8. 资金划转与贷后管理

其中第3步的尽调环节最耗时,可能需要配合提供上下游合同、完税证明等补充材料。

五、不得不说的3大优势与风险

优势方面:

※ 能突破银行授信额度限制,适合"短平快"项目

※ 还款方式可协商设计,比如设置半年付息到期还本

※ 资金使用监管相对宽松,允许跨地区调配

潜在风险:

※ 若项目回款延迟,可能触发提前还款条款

※ 抵押物处置周期长,违约成本较高

※ 部分产品存在"明股实债"的法律风险

六、适合申请的4类典型客户

根据行业数据,这些群体更容易获批:

1. 房地产开发商(需四证齐全项目)

2. 持有优质商业物业的企业

3. 拟进行上市公司并购的机构

4. 需要资金周转的矿产能源企业

有个真实案例:某建材企业用采矿权作抵押,成功获得2亿元信托贷款完成生产线升级,年化成本11%,比民间借贷节省近百万利息。

七、必须注意的3个关键细节

在签订合同时,这些条款要逐字核对:

1. 提前还款的违约金比例(通常剩余本金的3%-5%)

2. 抵押物的估值方法和处置条款

3. 交叉违约条款的触发条件

建议聘请专业律师审核合同,特别注意加速到期条款和账户监管约定,这两个点最容易引发后续纠纷。

信托贷款本质上是用时间换空间的融资工具,虽然成本较高,但在关键时刻能解决资金缺口问题。建议申请前做好成本收益测算,确保项目回报率至少是融资成本的1.5倍以上。同时要选择68家持牌信托公司合作,避开那些打着信托旗号的非正规机构。

关注公众号

关注公众号